首页 > 股票 > 文章

永泰运拟向实控人陈永夫定增募不超5亿去年上市募8亿

永泰运今日股价下跌,截至收盘报41.39元,跌幅0.39%,总市值42.99亿元。

永泰运上周五晚间披露的2023年度向特定对象发行股票预案显示,公司本次发行拟募集资金总额不超过50,000.00万元,扣除相关发行费用后拟全部用于补充流动资金。

本次向特定对象发行股票的发行价格为31.39元/股。本次发行的发行数量不超过15,928,639股,未超过本次发行前公司总股本的30%。本次发行股票数量按照募集资金总额除以发行价格确定,不足一股的,舍去取整。

本次发行的发行对象为公司控股股东、实际控制人之一陈永夫,因此本次发行构成关联交易。

公司的实际控制人为陈永夫和金萍夫妇,截至预案公告日,陈永夫直接持有公司32,000,000股股票;金萍系永泰秦唐的执行事务合伙人,通过永泰秦唐间接拥有公司6,550,000股股票的表决权。陈永夫和金萍夫妇合计持有公司38,550,000股股票的表决权,占公司股份总数的37.12%。

若按照本次发行的股票数量上限15,928,639股测算,本次发行完成后,陈永夫直接持有公司股份比例达40.01%,二人合计持有公司45.48%股份的表决权。因此,公司控制权将得到进一步巩固,陈永夫仍系公司的控股股东,陈永夫和金萍夫妇仍系公司实际控制人,本次发行不会导致公司控制权发生变化。

本次发行完成后,发行对象认购的公司本次发行的股票自发行结束之日起36个月内不得转让。控股股东及其一致行动人本次发行前持有的上市公司股份,在本次发行结束之日起18个月内不交易或转让,但向实际控制人控制的其他主体转让上市公司股份的情形除外。

根据《收购管理办法》的相关规定,陈永夫认购本次向特定对象发行股票触发要约收购义务。根据《收购管理办法》第六十三条投资者可以免于发出要约的情形之“经上市公司股东大会非关联股东批准,投资者取得上市公司向其发行的新股,导致其在该公司拥有权益的股份超过该公司已发行股份的30%,投资者承诺3年内不转让本次向其发行的新股,且公司股东大会同意投资者免于发出要约”的相关规定,陈永夫已承诺本次发行中所取得的股份自本次发行完成之日起36个月内不进行转让,待公司股东大会非关联股东批准后,可免于发出要约。公司董事会已提请股东大会批准陈永夫及其一致行动人免于发出要约。

本次发行决议有效期为自公司股东大会审议通过本次发行股票议案之日起12个月内有效。

2022年4月29日,永泰运在深交所主板上市,公开发行股票2,597万股,占发行后公司股份总数25%,发行价格为30.46元/股。永泰运上市后连续6个交易日涨停,第7个交易日盘中股价最高报73.05元,为截至目前的股价最高峰。

永泰运本次发行募集资金总额为79,104.62万元,扣除发行费用后募集资金净额为67,170.18万元。永泰运此前披露的招股书显示,公司拟募集资金67,170.18万元,分别用于宁波物流中心升级建设项目、“运化工”一站式可视化物流电商平台项目、物流运力提升项目、化工物流装备购置项目、补充流动资金。

永泰运IPO的保荐机构为安信证券股份有限公司,保荐代表人为张翊维、余中华。永泰运本次发行费用合计11,934.44万元,其中安信证券股份有限公司获得承销及保荐费用7,517.00万元。

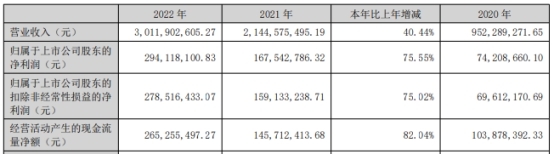

2022年,永泰运营业收入为30.12亿元,同比增长40.44%;归属于上市公司股东的净利润为2.94亿元,同比增长75.55%;归属于上市公司股东的扣除非经常性损益的净利润2.79亿元,同比增长75.02%;经营活动产生的现金流量净额为2.65亿元,同比增长82.04%。

2023年第一季度,永泰运营业收入为5.28亿元,同比下降25.44%;归属于上市公司股东的净利润为3805.18万元,同比下降24.44%;归属于上市公司股东的扣除非经常性损益的净利润3701.54万元,同比下降25.73%;经营活动产生的现金流量净额为3162.88万元,同比上涨15.94%。

永泰运2023年7月13日披露的2023年半年度业绩预告显示,公司预计上半年归属于上市公司股东的净利润8,500.00万元-11,000.00万元,比上年同期下降38.47-20.37%;扣除非经常性损益后归属于上市公司股东的净利润7,200.00万元-9,200.00万元,比上年同期下降43.51%-27.82%。

声明:以上内容为本网站转自其它媒体,相关信息仅为传递更多企业信息之目的,不代表本网观点,亦不代表本网站赞同其观点或证实其内容的真实性。投资有风险,需谨慎。

猜您喜欢

热门